一、道氏理論(Dow Theory)

道氏理論的主要工具是運輸類股平均指數(前身是「鐵路平均指數」)和工業股價平均指數,代表人物有威廉‧彼得‧漢彌爾頓(William Peter Hamilton)、羅伯特‧利亞(Robert Rhea)、李察‧羅素(Richard Russell)以及喬治‧謝佛(E. George Schaefer),他們使道氏理論更加完備,但從未改變其基本原理。

艾略特設計波浪理論時,採納道氏理論的走勢結構,據說艾略特的研究工作起點就是道氏理論的終點。∵道氏發現了巨大的週期力量控制著證券價格的動向,證券市場的走勢中,多頭占了大多數,但是在多頭的走勢中也夾雜著盤整的修正力量,然而這些修正的力量並未受到道氏的重視。

道氏理論最大的缺點是:當市場走勢已經成形才出現「買進訊號」,而這時才建議投資人採取行動卻為時已晚。但艾略特理論與道氏理論都同意:長期的漲跌與短期的漲跌都屬於同一走勢的一部分。艾略特指出:一次小小的起伏形成了下一次漲跌幅度的高點,這一個高點造成了再下一次的新高點。因此,每個小時的動向累積成總週期的循環;反過來說,總週期的循環可以分解為每小時的變化。

在道氏理論中,將市場的變化比擬為海洋潮汐,波浪屬於潮汐的一部分,而水面的波紋屬於波浪。每次潮水的起伏都有規則的韻律。因此,在主流中會出現相反的海流,而且這個變化受著超自然的潮汐力量所控制。基本上,在價格的短期走勢中所出現的突發事件,我們稱之為「亂數干擾」,它等於在股票市場的海洋上漂流的雜物。

艾略特理論將完整循環中的各種變化加以精確分類,∴取代了道氏理論。波浪理論最讓人困惑的一點是:艾略特認為將大型修正波浪劃分為小波、分波及微波等等,形成一個大型而對稱的股價變化。而且,其觀察資料來自17世紀的英國股票市場。在這些市場變化中,不論是微波浪、分波浪、小波浪,甚至中央波浪,以及時間長達70~100年的總週期,都會再次出現。

查理士‧道從股市不斷出現的波動中看出某些重複的現象。從外表的混亂中,道氏觀察到市場並不像氣球一樣在風中毫無目的地到處飄,而是有規律地按照順序在波動。道氏發表了兩個理論,第一個理論:股市的主要走勢如果是向上的,就會出現三段向上的擺盪,第一波向上擺盪是因為前一波向下走勢的過度悲觀而產生的反彈,第二波擺盪是為了要配合日漸好轉的經濟與獲利景象,第三波擺盪是因為對價值的過度高估(※∵道氏理論與波浪理論所描繪的都是實際的股市狀況,∴這個理論的三段向上擺盪與波浪理論的第一、三、五波的特性,並無不同);第二個理論:在市場的擺盪中,不論是向上還是向下,都會在某一刻出現一個反轉,抵銷掉擺盪幅度的八分之三或更多。

道氏理論亦屬於波浪理論的一種,根據海洋的運動以及市場趨向之間的相似性而發展出來。道氏理論的創始人查理士‧道(Charles Dow)認為股價波動的現象就像海潮般的起落。運輸平均指數(Transportation

Averages)以及工業指數(Industrial Averages)兩種工具因是在同一市場上行進,∴其中之一的走勢必定和另一個走勢相符合,相互應證。這個理念便是道氏理論中重要的應證原則(Confirmation Principle),而其它的重要原則精簡如下:

◎指數必是反映出影響供需間因素的現象。

◎市場的趨勢可分為三類:基本波(Primary)、次級波(Secondary)及日常波動(Minor),將市場的此類劃分情況比喻為海流運動中的潮流(Tide)、海浪(Wave)及微波(Ripple)。

◎主要趨勢(基本波)的發展階段分為三段層次:第一階段為打底過程(accumulation

phase),此時處於一種谷底,利空出盡的情況,較有遠見的買盤開始湧入。第二階段時,屬於技術派人士開始介入,市場經濟情況開始改善,而股價開始上升。第三階段,大眾積極參與,大量利多出現於報章,投機性氣氛愈來愈濃厚。

◎工業指數與運輸指數之走勢須相互應證。對於股市是否會展開另一波多頭走勢,則須視此二類指數是否能同時越過先前的高峰,而在艾略特的波浪理論則只利用一個指數的運動來定義。

◎價量須配合。道氏認為成交量為研判走勢訊號的重要配合工具,量須放大以推動行情上升,而股價的下跌則要量的縮小配合,此即為多頭市場的現象。如果是在空頭走勢時,當股價下跌時,量應擴大,而對於一個反彈發生時,量則宜縮小。在沒有任何反轉跡象出現前,趨勢仍維持著有效性運動。投資人可藉一些技術性工具來研判,如支撐壓力線、價格波動型態、趨勢線及移動平均線等來觀察是否有反轉訊號出現。

波浪理論證實了大部分的道氏理論,但是道氏理論當然並沒有證實波浪理論,∵波浪理論具有一些數學性基礎,只須一個指數來詮釋市場走勢,並且波浪理論認為市場依照一個基本節奏(※完整的循環:上五波下三波的走勢)來行進,∴道氏理論自然地無法完全有效說明波浪理論。

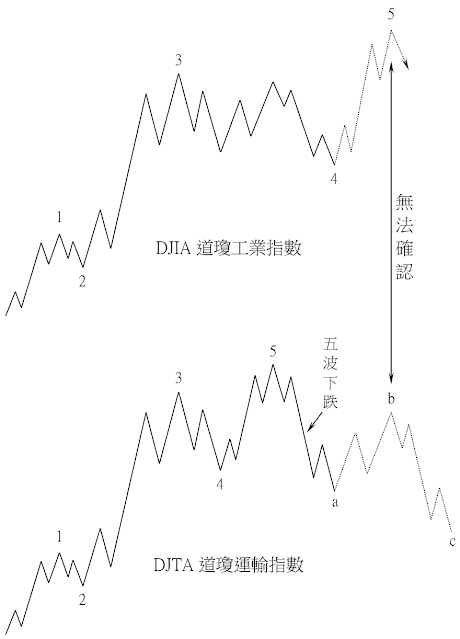

波浪理論與道氏理論兩者認為在一個攻擊波浪中,走勢應為穩健且指數型態能夠配合走勢。當市場處於整理修正波浪時,則會發生分離及無法驗證的情況。從另一個角度來看,道氏理論中所發生的無法驗證現象,有助於波浪理論者檢定趨勢是否會有反轉的味道。舉例來說,艾略特的波浪計數常常可以是道氏理論家預先警覺到即將出現「無法確認」的情形。如圖9-1所示,如果道瓊工業指數已經完成第4波走勢,而道瓊運輸指數正處於鋸齒型修正波的「b」波反彈,那麼就必然會出現無法確認的情形。

圖9-1 道瓊工業指數與運輸指數出現無法驗證的情形

反之,如果出現道氏理論無法確認的情況,常常也能提醒艾略特理論的分析師檢視自己的波浪計數,看看是否會有逆轉現象出現。因此,如果瞭解其中一種方法,就能在運用另一種方法時產生輔助的效果。總之,兩者理論均是從實證觀察為出發,對於市場走勢研判可說具有相輔相成的功用,同時亦不能否認道氏理論多年來的實證,畢竟波浪理論是從道氏理論中繁衍出來。

二、移動平均線

在波浪分類的工作中,A‧J‧佛雷斯特提出建議將波浪的分類配合移動平均線一起使用,而移動平均線以平滑流暢的曲線表現出短期內市場上所發生的變化,而且每次均線出現交叉時,表示市場的走勢已經反轉。在波浪理論中,使用移動平均線有助於確認波浪,這是進行詳細分析的起點。

分析人員不可以在計數波浪的工作上,勉強地設法自圓其說。如果發生不適用波浪理論,也許不是波浪理論有了錯誤,而是分析人員勉強湊合理論成為誤差。分析人員必須知道:市場走勢的每小時、每天、每星期都在不停地換手。如果希望在市場行為中,找出最正確的規則,到目前為止,仍然無法辦到。對於不能預測的事情想要加以預測,是投資人犯下的最大錯誤。

當波浪的結構不是很清晰或波浪的數目無法辨別時,分析人員應該倒回從前,按照較長時間的波浪結構加以分析。如有必要,不妨暫時放下目前的股價走勢研究工作,靜待市場行為顯現得更清楚,到時會有更多選擇的機會。根據波浪理論的說法:我們不要和市場進行對抗,要盡力設法加入它!根據市場進行的狀況,自然會提供股價走勢的機會,而不需要用書上所定下的術語,強迫認為市場一定要出現某一種變化。

認清市場進行的方向,等待市場提供最有利的機會。千萬不可以貿然投資,然後再盼望市場的走勢讓你獲利。請讓市場的走勢引導你進行投資,千萬不可期望證券市場的行為完全符合你的心願。證券市場上有二句銘言,請牢記在心:①市場的行為永遠是自有主張,而且與大多數人的預測全都相反、②一個市場的時間,90%都是在盤算下一步該如何進行,但實際進行走勢的時間,只有10%而已。

在短期看來,10日移動平均線可以消除波浪結構上不必要的參差曲折,看清楚真正的走勢。對於中長期的研究,建議使用89日移動平均線搭配10日移動平均線,可以幫助你消除走勢中的不規則現象。當兩者互相交叉時,強烈表示市場的走勢已經逆轉。根據佛雷斯特的說法,這種交叉現象是一個新的中央波浪開始,甚至是更長週期的起點。

當修正波結束時,10日移動平均線可以證明走勢已經結束,∵10日移動平均線已經滑落到五波走勢的下方。使用移動平均線確認走勢,請使用下列程序:

1.修正下跌波浪,出現於五波浪的結束點上。

2.修正下跌的波浪開始之後,股價走勢與10日移動平均線相互交叉,而且二者之間的距離越來越大。

3.如果修正走勢屬於較大週期的波浪,股價走勢不僅和10日移動平均線交叉,而且和89日移動平均線再度交叉。

4.在強烈而且巨大的下跌走勢中,10日移動平均線與89日移動平均線出現交叉現象,下跌走勢再度獲得證明。

5.一個修正波浪,會在C波的第五波之後結束。

6.確定修正走勢已經結束,可以觀察股價走勢逐漸向上挺升。若股價能夠由10日移動平均線的下方往上穿越該移動平均線,此時市場的走勢已經上漲。

7.如果修正波浪是一個大型的長期走勢,那麼股價走勢在修正走勢的初期,就會跌破10日及89日移動平均線。反之,如果股價走勢上漲突破10日及89日移動平均線,才可以確定修正走勢已經結束。但是要注意:走勢結束了一段期間之後,才會出現這些圖形。

8.在大型的長期修正波浪中,修正波結束的最後證明是:10日移動平均線交叉於89日移動平均線。

9.在中央週期的上漲走勢中,如欲證明其為上漲,可以觀察10日移動平均線及89日移動平均線,保持在正確的位置上。亦即,在上漲走勢,短期平均線必須在長期平均線的上方;反之,在下跌走勢,短期平均線必須在長期平均線的下方。

三、型態學

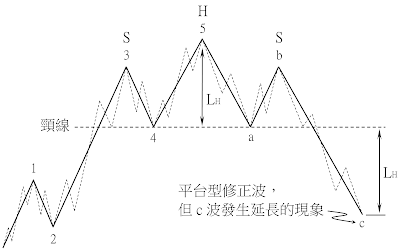

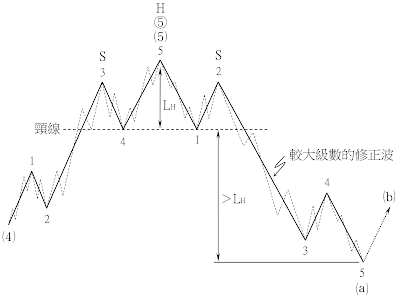

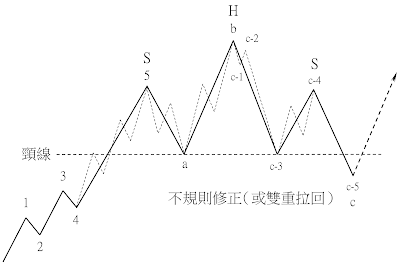

波浪理論除了提供圖表上波浪型態的實證,也同時幫助技術分析者了解何種走勢具有何種實質上的意義。例如:①型態學上的三角型是走勢內部的現象、②楔形(Wedge)與艾略特的傾斜式三角型具有同樣的意義、③箱型整理(Rectangles)則為波浪理論中的雙重三或三重三、④雙重頂(double tops;M頭)通常是由平台型修正波所造成、⑤雙重底(double bottoms;W底)則是未完成的第五波、⑥旗型為波浪理論級數極小的鋸齒型修正波、⑦趨勢線和波道學的預測方法,兩個理論立足點是相同的、⑧頭肩頂(head and shoulders)可視為波浪理論的標準頂點,如圖9-2、圖9-3,而不規則修正波的頂點則是失敗的頭肩頂,如圖9-4。

圖9-2 波浪理論與頭肩頂~c波延長

圖9-3 波浪理論與頭肩頂~較大級數修正

圖9-4 波浪理論與失敗的頭肩頂~不規則修正

四、由波浪理論評斷新聞的價值性

股票市場面對的是未來,而不是考慮過去的事實。當公司獲利豐盛時,股價就走向下跌的趨勢;當一個國家的經濟情況充滿希望時,它的股票市場就處於急劇下跌的邊緣。儘管一些投資人、財經記者或分析師試著用即期性的新聞來解釋市場動向,然而艾略特指出這實際上並沒有實質的關聯。市場平時充滿過多的利多與利空消息,而這些新聞均會被適切地精選出來,給市場最近的盤勢作個似乎合理性的解釋。

按照波浪理論,在各種走勢中或各種週期的片段中進行預測時,有經驗的分析人員都會發現:現在的新聞及突發事件,甚至政府的政策及法令突然改變,雖然影響股市,但是影響並不大,即使有影響,也不能改變走勢的方向。事實上,人類的情緒狀態與趨勢(反映在股價上)會使得他們的行為最終影響到經濟統計數字與政治狀況,也就是說,會製造出「新聞」,從預測這個目的來看,股市就是新聞。

報紙大多過分誇大好消息與壞消息,而這些消息通常是經過選擇性的審查,以便提出看似有理的解釋來說明市場的波動。有時候突發的新聞或意外事件,尤其是比較偏向情緒化的事件,時常使波浪的長度增長或縮短,但是波浪的數目及以後的市場走勢都無毫無改變。更合理的解釋為:市場交易的週期現象可以被戰爭事件擾亂,∵社會上瀰漫著不安的情緒,但是股價起伏的週期力量似乎與戰爭都無關。

艾略特在「自然法則」(Nature's Law)這本書對新聞的價值有如下的評論:『新聞是對一種已進行一段時間的力量之一種遲緩認知,充其量只能對未知趨勢作個令人驚駭的言論。對於各種新聞之實用性而言,均早已為市場老手作為炒作或投機的題材。沒有單獨一個或連串的新聞可以用來構成任何一個趨勢。由於市場與趨勢隨各階段情況之不同而不同,同樣的新聞內容所造成的影響也互異。』

艾略特認為多頭與空頭市場均依照一定的步伐前進,而市場對於新聞型態之反應,在市場的階段亦表現出適當的程度。有些時候,會出現一些意想不到的事發生,如地震。惟這類天然事件,無論程度大小,很快就不具影響,並不能改變既有的市場趨勢。艾略特認為將新聞視為股市之原動力是不合理的,造成股市運動的走勢並不是新聞本身,而是市場所處的階段。同樣的新聞對股市繁榮或蕭條時期之影響層面各自不同,而當市場行進方向和一般所預期不同時,新聞對股市之關係程度則端視此時市場心理。靠新聞來操作股票的人,無異是靠運氣來測試他的成功。

在多頭市場的第一波和第二波,各類報紙頭版均是一些悲觀的負面新聞。一般而言,第二波的低點附近通常是基本面消息最糟的情況,然而此時市場卻已露出多頭走勢的徵兆。基本面在第三波好轉,並且在第四波的前半段達到高點。在第五波中途基本面依舊是好的,而且表現出第五波的特性。當市場達到頂點時,基本面消息仍然一片大好,甚至可能更好,但由於利多消息的出盡,此刻已可感覺趨勢有反轉的味道。接著,在修正波開始後,不好的基本面消息會開始增加,然後反映在一兩個波段中。

在波浪理論中,艾略特認為利多消息的出籠往往會在①多頭市場中的第三波、②以延伸波出現的第五波中的第三波、和③空頭市場中以五波走勢出現的B-c波。而當多頭市場中的第二波觸底完後,市場此時均確認基本面已獲改善,多頭即將展開攻勢。

各種新聞雖然常常造成週期的幅度增大,有時候也影響到艾略特波浪週期延長,但是絕不會改變週期的方向。如果市場瀰漫著悲觀的心理,利空的消息會加速下跌的趨勢,利多的消息可能會暫時減緩下跌的力道;如果市場瀰漫著樂觀的遠景,利空的消息會減緩上漲的趨勢,利多的消息會加速上揚的走勢。在上述兩種情況下,發佈的消息雖然引發了當天證券價格的波動,可能會造成買超或賣超的現象,但對於市場的中長期走勢並沒有影響。

根據財經雜誌的研究,股票價格的走勢可以由基本分析中加以分析,其中75%的原因取決於投資人的意願,另外25%是因為人類的反應,在反應中有特殊的亂數在影響股價的走勢。股價走勢的原因歸因於投資大眾的意願時,影響到週期性經濟力量時,可以歸納如下:

◎發生了突發事件,按照過去記錄會影響到買進或賣出股票的意願。

◎突發的事件造成某一種工業在經濟上預期的影響時。

◎出現了突發事件,預期對某一公司造成強烈影響時。

對於股價走勢短期的影響可以稱為:「亂數干擾」,影響投資人意願可達25%左右,這些事件無法預測,可以歸類如下:

◎上帝的旨意…地震、火山爆發、乾旱、洪水、颱風、水災、暗殺、叛亂以及政府政策的改變。

◎政府機構、證券業者、投資集團,對於無法預測的事情加以預測,產生了矛盾的報告。這些資料可歸類為自私自利的報告,例如:長期經濟預測。

◎笨拙的錯誤觀念提出的報告。這一類的資料出現於報紙的股票市場預測,投資人偏重於直覺的判斷時,就會受到這些預測的影響。這一類事情經常發生,發佈時對於價格會有突然而劇烈的影響,但是這個效果很快會消失,對於波浪的時間結構並沒有很大的影響。

國際上的重大事件或突發新聞可能會對投資人的內心深處造成影響,但是這種影響不可能支配證券市場的行為,頂多只能造成短期影響。每天早晨拿起一份報紙,可以發現國際上的重大事件或突發新聞被認定會影響當地的證券市場行為。但是它們並不瞭解市場的行為超前於當日新聞的突發事件,並且超前於企業的週期。

綜合而言,股市活動能提早反映社會的可能變遷,市場基本上是來製造新聞,而非由新聞來創造股市榮辱(The market essentially is the news)。戰爭對於市場行為的衝擊、全球經濟危機或其他類似的重大事件,並不能改變週期的時間結構,突發事件只會短暫地扭曲了市場的走勢。影響期貨市場或股票市場的週期仍然是供需關係,這些週期的來源主要是世界經濟的基本韻律。

五、經濟面分析

經濟面分析股市的方法是利用利率走勢、一般的戰後商業週期行為模式、通貨膨脹率以及其他一些衡量的工具,來預測經濟的變化。艾略特認為如果純以經濟指標(如GDP、利率…等)而忽略了市場的主要趨勢來做投資依據則注定會血本無歸。依據以往的經驗,市場本身即是經濟的先行指標。

從長期性歷史眼光來看,儘管在某時期,一些經濟因素在某方面會影響到股價,然而,這層關係並不是永遠不變。有時市場跌勢是在經濟蕭條前,有時則相反。另外,通貨膨脹或通貨緊縮的發生,在某時段會造成多頭行情,或在某時段造成空頭行情,而有時候兩者剛好相反。

艾略特指出,波動原理足可用來詮釋所有人性活動。縱然一些額外支出、信用擴張、赤字與通貨緊縮會影響到股價波動,波動原理模式依然會反映在此股價走勢上,影響投資者理財的因素更會波及到銀行家、商人或政客在處理財務時的決策。因此,在所有的活動中,主動因素是互相牽連著,而波動原理亦適當顯現出大眾的一般心理。

六、「康德拉捷夫」經濟循環(The“Kondratieff Wave”Economic

Cycle)

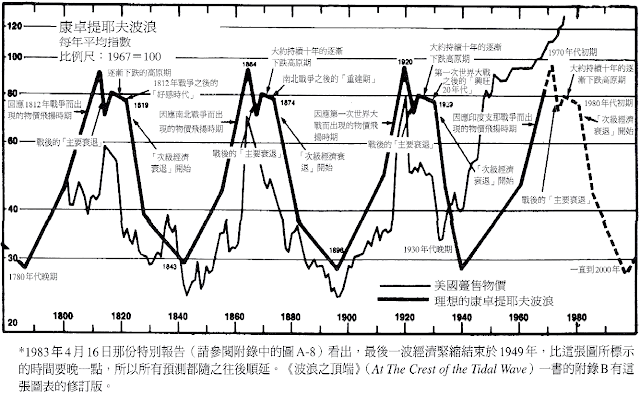

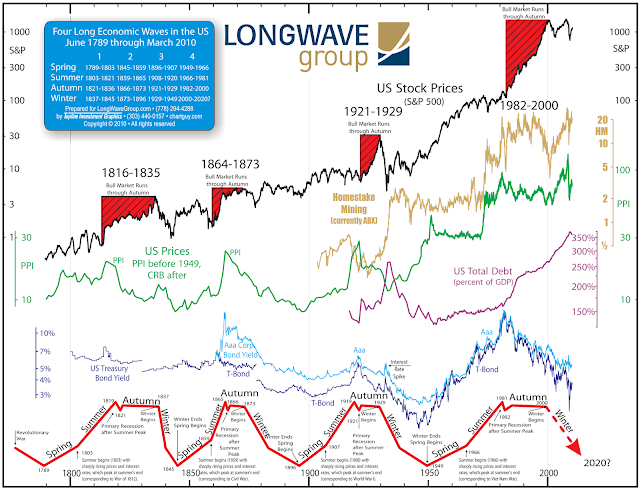

中美洲的馬雅人以及古代以色列人早就觀察得知:「大難與重生」會以50年到60年(平均為54年)為一週期而循環。這種循環就是現代經濟與社會趨勢的「長期波動」,由蘇俄經濟學家尼古拉‧康德拉捷夫(Nikolai Kondratieff)在1920年代觀察證實得知:現代資本主義國家的經濟循環往往是以「擴張與緊縮」為一週期,反覆出現,每一個循環約半個世紀多一點點(※這種經濟循環的規模相當於波浪理論的大循環波,但如果出現延長波,則偶爾會相當於循環波)。

圖9-5顯示出1780年至2000年之間理想中的康氏循環概念以及這些循環與躉售物價之間的關係。圖8-4中,第(Ⅰ)波的起點到1842年第(Ⅱ)-a波的最低點,大致形成一個康氏循環,第(Ⅲ)波和第(Ⅳ)波大致依循兩個康氏循環,而目前進行的第(Ⅴ)波也將會形成一個康氏循環。

康德拉捷夫指出:戰爭會造成物價上揚,如果經濟受惠於這樣的物價上揚,通常就會發生「波谷」(trough)戰爭(亦即,發生於循環谷底的戰爭),結果經濟就會復甦,物價會因而上揚。反之,如果經濟復甦進展良好,而且政府以通膨手段來支付戰爭費用,就會發生「波頂」(peak)戰爭,物價因此又會飛漲。經濟達到頂點之後會出現一個主要衰退期,接著會出現一個約10年的不膨脹「高原」期,此時就會漸漸回到比較穩定且繁榮的時期,這個階段結束之後,緊接著會出現好幾年的通貨緊縮和嚴重的不景氣。

在康氏循環裡,我們已經經歷過一個「波谷」戰爭(第二次世界大戰)、一個「波頂」戰爭(越戰),以及一個主要的經濟衰退(1974年~1975年),目前已經到達另一個高原,伴隨這個高原而來的,應該是一個相對比較繁榮的時代,股市也應該是一個強勁的多頭走勢。

圖9-5 康德拉捷夫波浪

圖9-6 長期波浪

※參考資料:

《艾略特波浪理論》,作者:A.J.Frost & Robert R.Prechter,譯者:張嚶嚶、蕭長榮,發行所:眾文圖書股份有限公司,1991年12月 一版一刷。

《艾略特波浪理論》,作者:A.J.Frost & Robert R.Prechter,譯者:林錦慧,發行所:眾文圖書股份有限公司,2002年6月 初版一刷。

《波浪理論》,編譯:陳元文,出版者:明興出版有限公司,1991年10月再版。

《艾略特波浪理論新創見》(Harmonic Elliott Wave:The Case for

Modification of R. N. Elliott's Impulsive Wave Structure),作者:Ian Copsey,譯者:黃嘉斌,出版者:寰宇出版股份有限公司,2012年7月 初版一刷。

《波浪理論解析-以台灣股市為例》,作者:江瑞凱,出版者:眾文圖書,1991年9月出版。

《波浪理論實戰篇》,作者:白輔台,出版者:小報文化有限公司,1992年3月初版。

《探金實戰‧波浪理論》,作者:齊克用,出版者:寰宇出版股份有限公司,2009年3月 初版一刷。

《破浪-台股波浪理論實戰第一書》,作者:鄭超文,出版者:財信出版有限公司,2009年7月15日 初版一刷。

《艾略特波動原理精義》,譯者:倪銘海,出版者:財訊出版社,1989年4月1日出版。

《混沌操作法》(Trading Chaos:applying expert techniques to

maximize your profits),作者:Bill Williams,譯者:黃嘉斌,出版者:寰宇出版股份有限公司,1998年1月初版。

※圖片來源:

https://media.zenfs.com/ko/businesstoday.com.tw/d1627795b7a4657f32e9ae03e96400e8

0 留言