一、預測趨勢的方法

道氏理論模型是以整體技術分析為主要課題,目的是認識市場的基本結構,了解基本波的規律及特徵。新的趨勢形成時,必須經過兩種指數相互確認,並持續到兩種指數都得出反轉的確認為止。

⑴利用預測趨勢的法則

◎利用趨勢的定義預測趨勢繼續。

◎利用反轉三部曲預測趨勢反轉。

⑵判斷趨勢能否繼續的基本方法--波峰波谷的演進

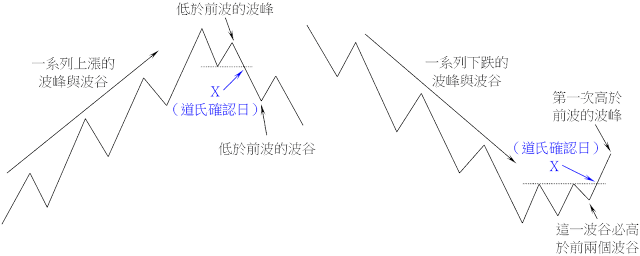

圖 不斷上漲的波峰與波谷 圖 不斷下跌的波峰與波谷

如上圖 不斷上漲的波峰與波谷,價格呈現一系列的上漲波浪,每一浪的高點與低點都高於前一浪。隨著波浪的發展,當某一浪的波峰不能夠創新高時,隨後的反轉又拉回到先前的波谷之下。上述情況發生在X處,代表趨勢反轉。

如上圖 不斷下跌的波峰與波谷,趨勢是由下降反轉為上升,一系列波峰與波谷的中斷概念,也就是趨勢反轉,它們是價格型態分析的基礎。

⑶新趨勢的確認

如何辨識基本波常見的逆向次級波和反轉成新基本波的第一段正向次級波,這是道氏理論中最難以理解的一部分,也是最重要的一部分。判斷反轉的工具有①趨勢線、②軌道線、③移動平均線等。

但以道氏對趨勢的定義,我們可以利用跌破前期低點(牛轉熊)和突破前期高點(熊轉牛)來確定反轉信號。如上圖 不斷上漲的波峰與波谷,在X點確認熊市的開始;如上圖 不斷下跌的波峰與波谷,在X點確認牛市的開始。上兩圖的反轉形態常被稱為「一蹶不振」,X點則是道氏確認日。

⑷舊趨勢的結束

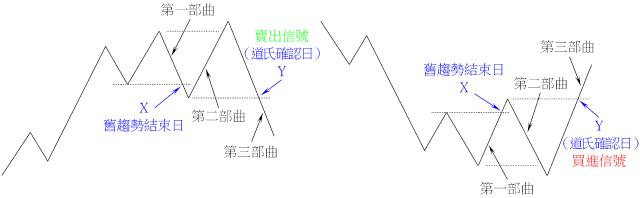

如下圖的左圖所示,在許多情況下,波風與波谷最初不斷提高,在X點跌破先前的低點,顯示不斷墊高的波谷已經停止、技術面轉弱,但隨後的波峰卻仍然超過前波的高點,表示X點僅產生一半的信號,∴我們將X定義為「舊趨勢結束日」。

圖 物極必反的情況

許多道氏理論家不認為X點的跌破可以代表熊市的開始,對於持續提高的波峰與波谷來說,完全反轉信號是等待下一波反彈後的拉回,再跌破先前的低點,也就是Y點。上兩圖的反轉形態稱為「物極必反」。

如上圖的左圖X點,這個空頭徵兆發生時,如果有其他技術指標顯示趨勢反轉,我們可以假定該空頭徵兆確實有效,把X點這個舊趨勢結束日視為道氏確認日;如果其他技術指標不支援這個空頭徵兆,我們則採取比較保守的立場,僅視為舊趨勢結束日 ⇒ X點不是良好的賣出信號,Y點才是真正的賣出信號。

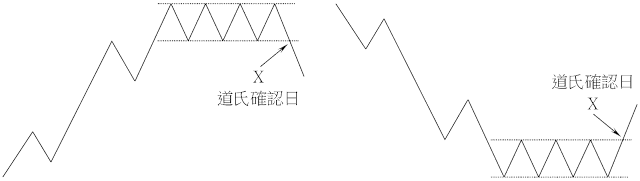

⑸線形反轉

如下圖所示,基本波的反轉可能在波峰或波谷形成狹幅盤整。因不同週期的加成隨機性,而出現不同形狀的頭部/底部形態,盤整區間的反向穿越X點就是道氏確認日。不過,在實際判斷時還要綜合分析。

圖 線形反轉示意圖

二、買賣訊號

⑴辨識多頭/空頭市場及空頭變多頭的轉換模式

在多頭市場的主要走勢,道瓊工業指數和運輸指數通常會出現5%~15%的拉回(Pullback)(亦即,次級折返走勢)。拉回之後,兩個指數之一必須出現≧3%以上的反彈,才算是道氏理論訊號的一部分,對道氏理論才有意義。這是道氏理論中唯一嚴格要求達到的數字(亦即,一個指數波動幅度≧3%就被視為「重要」)。這表示,從多頭市場下跌和從空頭市場上漲的次級折返走勢,幅度必須夠大,讓緊接的折回走勢能夠超過3%,而不必然漲破前一多頭市場高點或跌破前一空頭市場低點。

研究顯示,在多頭市場的主要趨勢,道瓊指數與標準普爾500指數的漲幅都會超過19%;在空頭市場的主要趨勢,兩個指數的跌幅都會大於16%。檢查道氏理論訊號會發現,在次級趨勢中,道瓊指數和運輸指數通常會反彈至少4%以上,而且通常其中一個、甚至兩者的漲幅會超過7%。

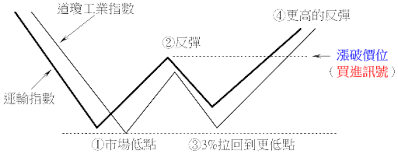

⑵多頭市場的買進訊號

典型的買進訊號是這樣發展的:空頭市場主要下跌趨勢的低點形成後,會出現反彈的上升走勢,之後道瓊工業指數和運輸指數其中一個必須拉回超過3%,而且必須守住前一低點之上。最後,兩個指數突破前一高點時,就是多頭市場買進訊已經形成。

1.典型的買進訊號(B-1)

圖 典型的買進訊號(B-1)

典型買進訊號(B-1)的要點如下:①市場低點、②反彈、③拉回(守住低點之上)、④漲破(突破反彈高點)。

工業指數可能出現和運輸指數一樣的走勢,反之亦然。在反彈的高點和低點間,可能有超過一次的反彈。如果沒被另一個指數確認,就不是合乎標準的訊號。這個模式至少有四種可被接受的變型。

2.買進訊號(B-2)

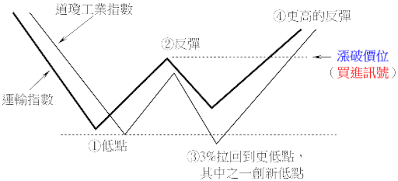

圖 買進訊號(B-2)

買進訊號(B-2)的要點如下:①市場低點、②反彈、③拉回(其中一個指數創新低點)、④漲破。<附錄 二、歷年道氏理論買進與賣出記錄>提供1923年、1943年與1970年的B-2類訊號。

3.買進訊號(B-3)

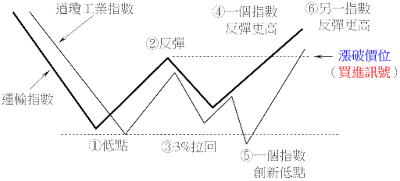

圖 買進訊號(B-3)

買進訊號(B-3)的要點如下:①市場低點、②反彈、③拉回、④漲破(其中一個指數)、⑤拉回(另一個指數創新低點)、⑥漲破(超過兩次反彈高點)。<附錄 二、歷年道氏理論買進與賣出記錄>提供1961年、和1967年的B-3類訊號。

4.買進訊號(B-4)

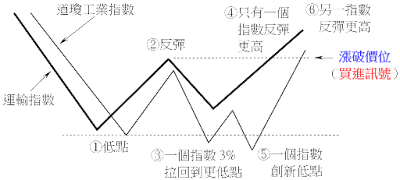

圖 買進訊號(B-4)

買進訊號(B-4)的要點如下:①市場低點、②反彈、③拉回(一個指數創新低點)、④從更低點反彈(其中一個指數,或兩個指數)、⑤拉回更低點(再創新低點)、⑥漲破(超過第一次反彈的高點)。<附錄 二、歷年道氏理論買進與賣出記錄>提供1988年的B-4類訊號。

5.買進訊號(B-5)

買進訊號(B-5)的要點如下:①市場低點、②反彈、③只有一個指數拉回、④兩個指數都創歷史新高點。<附錄 二、歷年道氏理論買進與賣出記錄>提供1954年的B-5類訊號,當時運輸指數超越前一歷史高點。因為指數創新高,所以無須以拉回來確認新買進訊號。

⑶空頭市場的賣出訊號

空頭市場賣出訊號的定義方式和買進訊號類似,不過剛好相反。多頭市場到達頂部且出現回跌的次級折返走勢,緊接的反彈(一樣,必須超過3%)未能達到前一高點,再下跌時工業指數和運輸指數都跌破前一低點,這時候就出現股市進入空頭的賣出訊號。

1.賣出訊號(S-1)

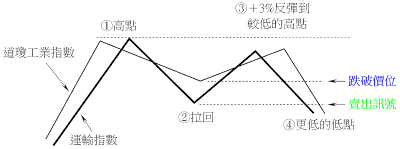

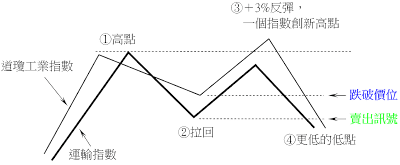

圖 典型的賣出訊號(S-1)

典型賣出訊號(S-1)的要點如下:①市場高點、②拉回、③反彈(低於前一高點)、④跌破(低於拉回價位)。這個模式至少有兩種可接受的變化型態。<附錄 二、歷年道氏理論買進與賣出記錄>提供1921年與1929年等年份的S-1類賣出訊號,最晚近的賣出訊號在2002年。

2.賣出訊號(S-2)

圖 賣出訊號(S-2)

賣出訊號(S-2)的要點如下:①市場高點、②拉回、③反彈(一個指數創新高點)、④跌破。<附錄 二、歷年道氏理論買進與賣出記錄>可以找到1923年與1960年等年份的S-2類賣出訊號,最晚近的這類訊號在2003年。

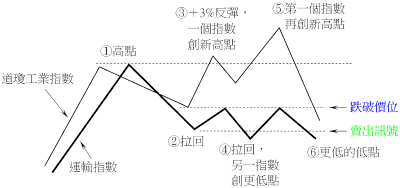

3.賣出訊號(S-3)

圖 賣出訊號(S-3)

賣出訊號(S-3)的要點如下:①市場高點、②拉回、③反彈(一個指數創新高點)、④拉回(另一個指數創新低點)、⑤反彈(第一個指數再創新高點)、⑥跌破(跌破兩次拉回低點)。<附錄 二、歷年道氏理論買進與賣出記錄>可以找到1923年與1943年的S-3類賣出訊號。

三、依據道氏理論模型預測市場的注意事項

⑴市場分析的三個結論

在道氏理論所確定的時間範圍內,基本波是可以被預測的,次級波帶有很強的欺騙性,日常波動是測不準的。道氏將價格趨勢確定為三重運動的加乘,將趨勢劃分為三種運動是道氏理論分析市場最重要也是最基本的思想方法之一。趨勢分析技術是尋找價格波動中有規律的部分最強而有力的工具。∵市場趨勢是客觀存在的,它反映著某種不以人們意志為轉移的客觀規律。

將市場的波動進行分類,將不同性質的問題分別出來,然後區別對待,只要投資者抓住了基本波,在了解基本波情況之後,還需要再了解基本面的情況,以便對基本波的看法進行驗證。

不過,一位投資者即使順應基本波進行交易也是有可能出現很大的風險。∵次級波的波動幅度僅次於基本波。因此,分析行情必須針對基本波、次級波、和日常波動,其結論是長期、中期、和短期三個,而不能僅是看漲或看跌一個結論,這是得到三個市場分析結論的必要性。

投機必然有風險,風險來自市場的不確定性。就次級波呈現劇烈價格波動而言,任何買賣行為如果不了解進出市場的重要性,或不根據次級波來調整投資組合的結構,都會面臨重大損失。投機者必須要學會資金管理和承認錯誤,∵只有正確的資金管理才能在市場的意外波動中不至於一敗塗地,並為自己東山再起留下伏筆,而認識投資過程所犯的錯誤,反而可以認清市場發展的客觀規律,提高投資水準。

⑵要避免「精確化」預測

市場並非是一個能精確衡量價值的「體重計」。相反地,它是一個「投票機」,不計其數的人所做出的決定,是一種理性和感性的摻雜物,有很多時候,這些抉擇和理性的價值評判相去甚遠

⇒ 預測次級波幾乎是不可能的,且預測次級波要比預測基本波困難得多。

市場價格波動代表一種集體性的混亂行為,我們發現往往相同大小的原因可以導致不同的結果。這一現象充分說明市場具有非線性性質。因此,你若時時刻刻以線性的角度來觀察,你將無法看清「真實」的市場,這樣的預測也通常得不到好的效果,並在投資過程中處於不利的地位。

參與者想要長期獲得成功,必須能夠忽略日常波動的影響,而把基本波當作自己的把握重點,避免對價格進行「精確化」預測。

⑶要儘量在高度隨機的價格波動中找到規律

根據國外機構的統計,在新的對沖基金為期4.5年的經營期中,有超過80%的可能性會把全部受益人的資金虧損掉而宣告破產。這說明即使有法人在短期內可以操縱市場,但由於市場具有的隨機性使得操縱市場成功的機率很低。

股價波動在某種程度上存在非隨機性,在表面隨機的日常波動下,深藏著很強規律的基本波,這正是技術分析方法存在的基礎。否則假設股價波動完全隨機,那麼則無任何技術分析方法可以應用。因此,投資者應該盡可能在高度隨機的日常波動中,尋找到長期有規律的部分,當作投資的基礎。

⑷對散戶的建議

1.不要投資新股

∵新上市的股票沒有歷史價量資料,無法得到道氏理論模型的幫助。此外,新股的大部分股份掌握在公司決策人手中,容易被操縱。

2.不要投資主力股

「主力股」或「基金重倉股」從本質上已經失去市場環境,成為幾乎能被人為控制的非市場化的股票,這是有悖於道氏理論是建立在市場經濟環境下的。∵在主力操縱的股票,散戶的資金對主力來說是透明的,散戶賺錢就意味著主力賠錢,∴散戶會處於絕對不利的地位

⇒ 只要不是主力股或是很不活躍的股票,道氏理論的基本主張是適用於個股的,而大型股在一定程度上具備大盤指數的性質。

3.不投資不活躍的股票

交易不活躍的股票,其買進或賣出都是有所困難的,散戶會處於絕對不利的地位,因此風險是很大的。

※參考資料:

《新世紀道氏理論 提升投資績效的關鍵技術指標》,作者:傑克•夏奈普(Jack Schannep),譯者:吳國卿,出版者:財信出版有限公司,2009年9月初版一刷。

《道氏理論 決定全球股市致富的基石》(THE DOW THEORY),作者:陳東,出版者:漢湘文化事業股份有限公司,2010年3月初版一刷。

《道氏理論的21招選股技巧 No.1股市投資操盤策略》,作者:陳東,出版者:漢湘文化事業股份有限公司,2012年4月初版一刷。

《股市晴雨表The Stock Market Barometer》,作者:WILLIAM PETER

HAMILTON(威廉•彼得•漢密爾頓),網路檔案。

※圖片來源:

https://doqvf81n9htmm.cloudfront.net/data/crop_article/107666/shutterstock_1050436517.jpg

0 留言